9月25日, 携程集团(纳斯达克股票代码:TCOM)公布了截至2020年6月30日第二季度未经审计的财务业绩。财报显示,携程第二季度的净营业收入为32亿元,归属于携程集团股东的净亏损为4.76亿元人民币,相比第一季度环比收窄91.19%。而在一个月前,Booking(NASDAQ;BKNG)发布了其2020年Q2财报。

比较这两大国际OTA(在线旅行)巨头在疫情冲击下的业绩表现,获得的观感是——主要收入来自中国大陆,由于疫情得到控制,携程的至暗时刻已经过去;其它国家控制疫情的节奏要“慢半拍”,Booking业绩何时触底反弹是个未知数。

两大OTA巨头财报相继出炉

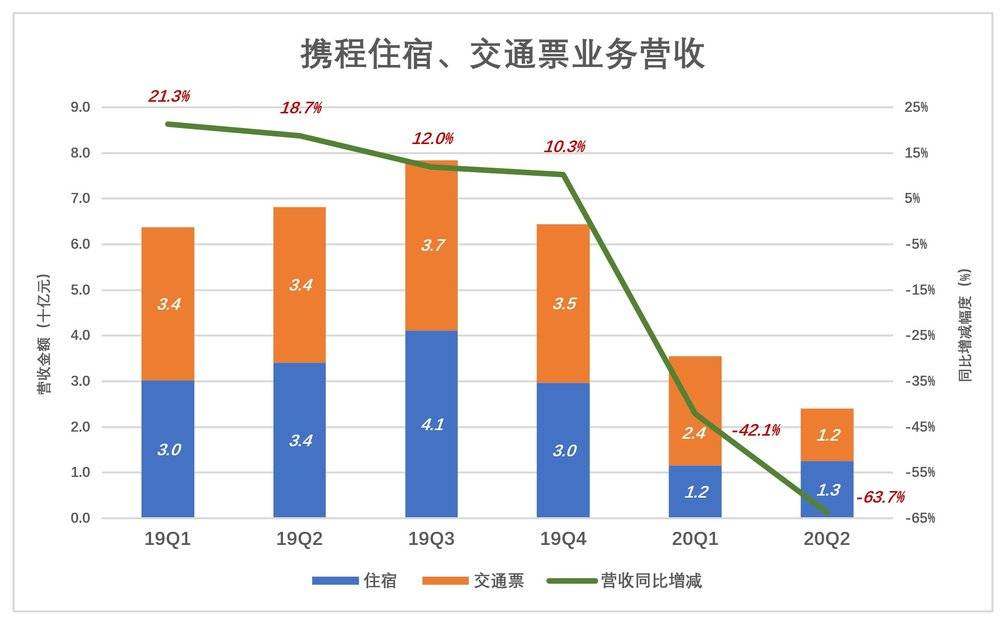

9月25日, 携程集团公布了截至2020年6月30日第二季度未经审计的财务业绩。财报显示,携程第二季度的净营业收入为32亿元,归属于携程集团股东的净亏损为4.76亿元人民币,相比第一季度环比收窄91.19%。若不计股权报酬费用和权益类可供出售金融资产的公允价值变动损益,携程2020年第二季度归属携程股东的净亏损为12亿元人民币,而去年同期净利润为13亿元人民币,上个季度则净亏损22亿元人民币。携程表示,在过去几个月,在一些国家病毒得到了不同程度的控制,有些旅行禁令得以取消,消费者也更有意愿出行,尤其是在本国国内旅游。受益于此,和2020年2月、3月相比,旅行相关预订有所增加,但预订量仍大大低于去年同期,尤其是出境游和海外市场。财报显示,携程2020年第二季度营业亏损为6.88亿元人民币,不计股权报酬费用则为营业亏损2亿元人民币,而去年同期营业利润为17亿元人民币,上季度营业亏损12亿元人民币。今年二季度,携程营业利润率为-22%,上一季度为-32%。二季度毛利率为72%,相比去年同期有所下降。而就在一个月前,全球最大的在线旅游服务商Booking Holdings(BKNG.US)于2020年8月6日公布第二季度业绩报告。据数据显示,该公司二季度营收为6.3亿美元,同比下降84%,按业务划分,代理业务营收3.57亿美元,来自商家的营收为2.45亿美元,广告业务营收0.28亿美元。净利润为1.22亿美元,同比下降88%,非公认会计准则下(Non-GAAP)净亏损4.33亿美元,去年同期净利润为10亿美元;摊薄每股收益为2.97美元,同比下降87%,调整后摊薄每股亏损10.81美元,去年同期调整后摊薄每股收益23.59美元。其他数据方面,调整后EBITDA亏损3.76亿美元,去年同期为14亿美元。该公司表示:第二季度他们仍然面临着公共卫生事件对旅行需要的影响,然而,自4月份以来,订单趋势有所改善,展望未来,他们将继续执行运营计划,带领公司度过这一时期。携程营收主要来自国内,相比之下,Booking的营收更为全球化。携程财报将营收分为酒店预订、交通票、跟团游、公司出行及其它五个部分。其中住宿、交通票是拉动整体业绩的“辕马”。2019年,这两项业务营收分别为135亿和140亿,合计占集团净营收的77%。受疫情影响,2020年Q1住宿、交通票业务营收同比分别下降61.7%和28.7%,集团整体收入下降42.1%。交通票降幅小因为最严格的出行禁令是一月末到三月初,实施了仅一个月,而中国人一季度回家探亲、返程复工是刚需。到了二季度,住宿、交通票业务收入分别下降63.2%和66.2%,集团整体收入下降63.7%。出行刚需减少,到外地动辄被隔离14天,非极度必要的出行全部取消。二季度是“至暗时刻”,三季度复苏迹象随处可见。最近频繁往返贵州、杭州、上海,所乘航班上座率非常高。Booking是一家“专注的巨头”,几乎全部收入来自住宿业务。2019年完成住宿预订8.45亿间夜,而机票预订仅700万张(营收占比小到可以忽略)。从下图可以看到,2020年一季度Booking预订间夜数为1.24亿、同比下降42.9%。同期携程住宿业务收入下降61.7%(携程没有披露间夜数)。“18.8个百分点”反映出国内、国际对疫情严重性的判断及应对力度上的差距。到了二季度,Booking住宿业务急转直下,间夜数2800万,同比下降86.9%。

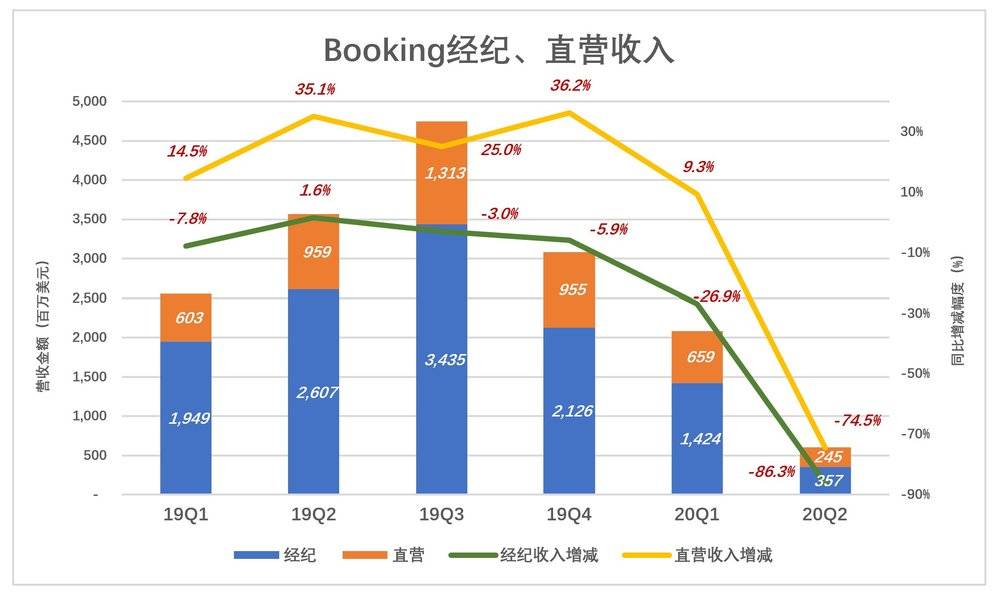

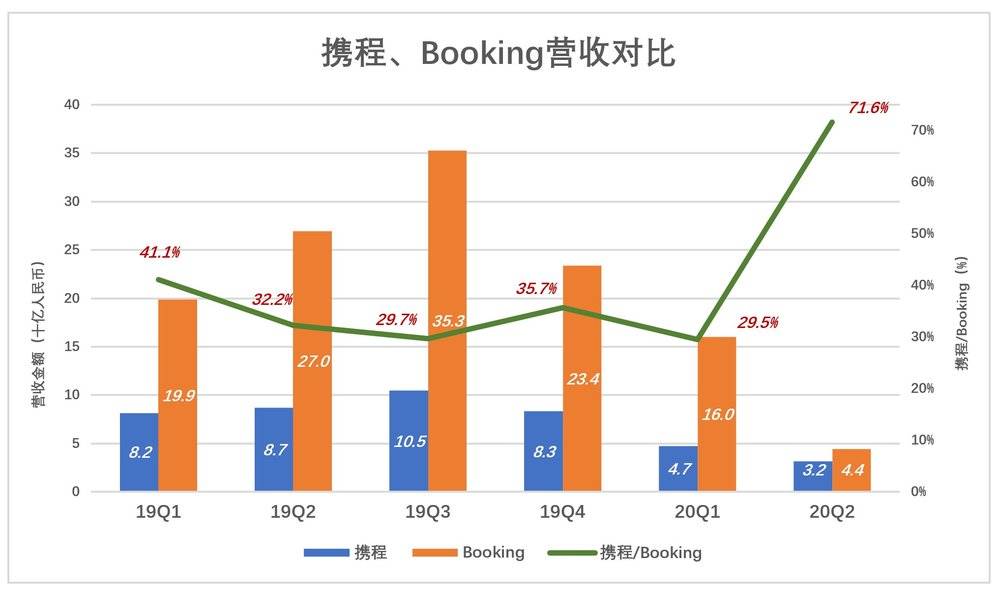

Booking将业务分为经纪、直营和广告三大块,其中广告业务占比不超过10%。2020年Q1,住宿业务间夜数下降42.9%。其中,经纪业务收入只下降26.9%,直营业务收入还涨了9.3%,看来Booking采取“丢卒保车”策略,丢经纪保直营,经纪业务只又丢佣金低的保佣金高的。到了二季度,Booking终于绷不住了,经纪、直营收入分别断崖式下跌74.5%、86.3%。由于疫情期间业绩表现不同(大背景是中国先于其它国家控制住局面),携程大幅拉近了与Booking的营收差距。2019年Q2,携程、Booking营收分别为87亿、270亿(人民币),携程相当于Booking的32.2%;2020年Q1,受疫情冲击更大的携程营收上比跌破30%,2019年Q1这个比例曾达41.1%;2020年Q2出现戏剧性逆转,携程、Booking营收分别为32亿、44亿,携程营收首次超过Booking的七成、在71.6%。2020年中国GDP也有可能首次超过美国的70%。

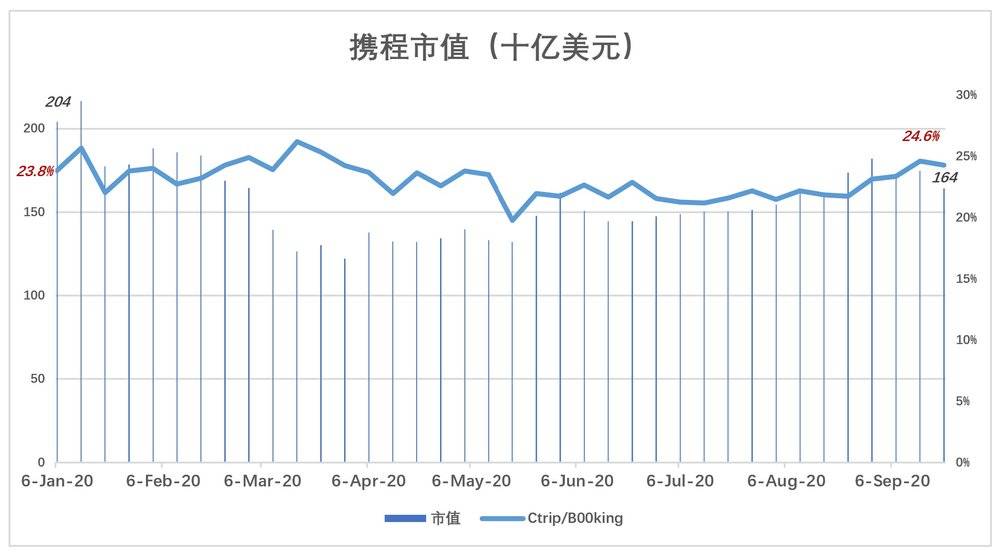

随着国内疫情的稳定控制,携程国内业务触底回升,并把眼光投向国际市场。在二季度业绩说明会上,梁建章说“许多(国家)市场已经趋稳并从4月的低点开始反弹。借鉴中国市场的复苏经验,携程在海外开展了一系列活动推广本地化的旅游产品。在过去两个月中,海外市场的本土酒店预订量同比增长一倍以上。”疫情是全人类的灾难,正如二次世界大战,但灾难也是“洗牌”。2020年9月24日,携程收盘价27.75美元,对应市值164亿,相当于2020年第一周收盘价的75%。进入2020年,Booking累计下跌21%,表现出更大的抗跌性。2020年初,携程市值相当于Booking的23.8%,目前这个比例略微升及24.6%。2019年,Booking营收达150亿美元,约为携程的3倍,领先优势逐步缩小。Booking收入中有38.3亿美元来自直营,假设剔除这部分收入,其收入约为携程的2.2倍。Booking市值4倍于携程,主要原因不是营收规模,而是盈利能力。2019年,Booking净利润达48.7亿美元,约为携程的4.8倍。Booking效益好的重要原因是海外酒店与OTA的配合度高。中国酒店出于“小算盘“,不愿一根网线把房源信息拱手让给OTA,携程要动用2万线下人员,一家一家地与酒店核对房源和入住情况。连绵不绝的价格战和补贴战,又使佣金收入上不去。当年去哪儿网"横行"时,中国OTA曾陷入全行业亏损。去哪儿网被“收拾”了,又崛起了美团,行业环境改善不多。无论如何,携程正从疫情影响中恢复,Booking却充满未知,两者市值的比例几乎没有变化,在相当程度上折射出投资者对Booking的“偏袒”。