欧赛斯专业解读《2022欧赛斯x胡润 百亿潜力品牌榜》

10月20日,第二届《2022欧赛斯x胡润 百亿潜力品牌榜》榜单出炉。不同于2021年榜单,此次上榜的前100名企业中,仅有38家继续留在榜单,其余62家都是新入品牌。2021榜首BOSS直聘今年下滑至第78名,去年仅位列第95位的萃华珠宝今年则飙升至第1名。

2022年榜单还有哪些看点?上榜最多行业有什么特点?

落榜最多的哪个行业?发生了什么变化?

哪些企业有可能来年从榜单滑落?

资本看好的行业或品牌表现如何?

作为《欧赛斯x胡润 百亿潜力品牌榜》专业合作伙伴,欧赛斯咨询团队以品牌价值评估模型为基础,运用欧赛斯独有的“品牌力成长模型”,深度分析企业的品牌表现力、品牌认知力、品牌配称力,对榜单进行了专业解读。

一.目的和意义

1. 为行业

百亿是一个伟大企业存续和发展必须跨越的一道坎,具有里程碑式的重大意义。向前一步跻身一流品牌行列,退后一步则可能滑落至二三流品牌。只有跨过这道坎,才意味着企业已经建立起自己的护城河,和诸多二三线品牌拉开距离,开始进入行业头部品牌集群。

作为战略操盘级咨询服务公司,欧赛斯希望洞察行业趋势,挖掘百亿品牌成长背后的力量,探索企业成长为百亿品牌的潜力,为行业发展提供专业判断;

2. 为客户

助力欧赛斯现有客户及未来客户,帮助他们了解自身品牌形象,了解竞争对手品牌定位、消费者及团体用户的品牌利益点,从而确定或重新确定品牌形象及价值,为后续产品或服务提供持续发展的动力。

二.榜单解读难点

综合分析2022年榜单之后,欧赛斯发现榜单存在1大特点2个难点

1大特点:民生类行业上榜占比遥遥领先

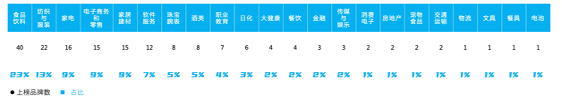

100个企业分别分布于以下行业,前五名食品饮料、纺织服装、家电、电子商务、家居建材均属于民生行业。

2大难点:榜单价值点多且分散,存在两大难点

1)上榜行业特征较散

导致行业间关联性和行业间可比性弱,行业与行业间品牌关联性弱。

以传媒与娱乐业为例,三家上榜品牌分属三条细分赛道,这种关联性、可比性弱的大行业在榜单中约有一半。

2)行业品牌厚度薄

过半行业上榜品牌数不足5个,部分行业细分后甚至没有竞争品牌,难以进行对比分析。

以上两大难点决定了需要对现有榜单需要进行新一轮梳理,将榜单价值集中最大化。

一.欧赛斯专业解读方法和解读逻辑

作为专业战略级咨询公司,欧赛斯认为,品牌心智资源是一个企业的重要无形资产,品牌只有占据消费者的认知,才有可能获得消费者的认可,继而实现对产品的认购。要获得消费者的认知,就需要品牌有较强的表现力(即:品牌对外传播的广告识别度、logo的识别度、产品的识别度等),也需要再市场运营中,有环环相扣的运营配称,获得消费者4P的认可度。

基于此,欧赛斯独创”品牌分析三力模型”,从品牌力成长3大维度,把企业品牌资产量化,为此次榜单分析打造了量化标准。在综合品牌认知力、表现力、配称力的情况下,我们就可以清楚知道该品牌的综合实力。

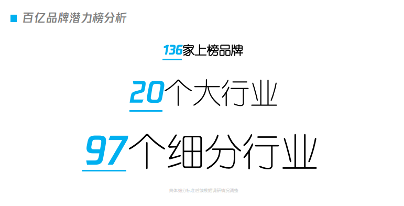

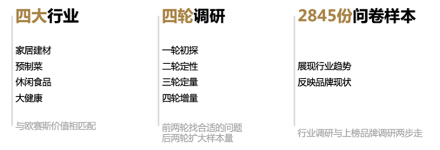

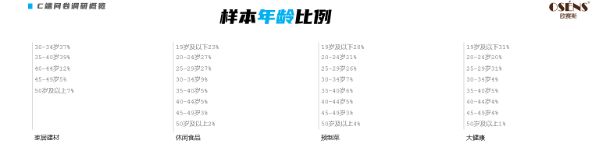

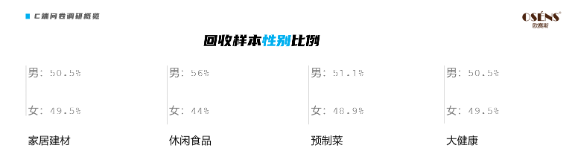

以”品牌分析三力模型”为量化标准,欧赛斯选择榜单上的4大行业16个品牌,先后进行了4轮C端调研,覆盖不同年龄段、不同性别,共收集有效样本量2845份,并集合欧赛斯实战营销专家、项目总监、数据分析专家等,对其进行了深入解读分析。

1挑选行业逻辑:

1)上榜企业最多行业:休闲食品

2)市场趋势风向行业:预制菜

3)今年上榜企业数量明显下滑行业:家居建材

4)一直被资本看好行业:大健康

2挑选行业品牌逻辑

该行业前十品牌 X 入选《2022欧赛斯x胡润 百亿潜力品牌榜》的品牌,两者交叉后,再进行分析对比,最终确定的4大行业16个调研品牌如下:

数 量 | 行业 | |||

休闲食品 | 预制菜 | 家居建材 | 大健康 | |

1 | 三只松鼠 | 绝味 | 东鹏控股 | 汤臣倍健 |

2 | 良品铺子 | 周黑鸭 | 蒙娜丽莎 | 金达威 |

3 | 恰恰 | 安井 | 曲美 |

|

4 | 盐津铺子 | 惠发食品 | 志邦 |

|

5 |

| 煌上煌 |

|

|

3调研问题逻辑

一.欧赛斯专业解读

整体解读

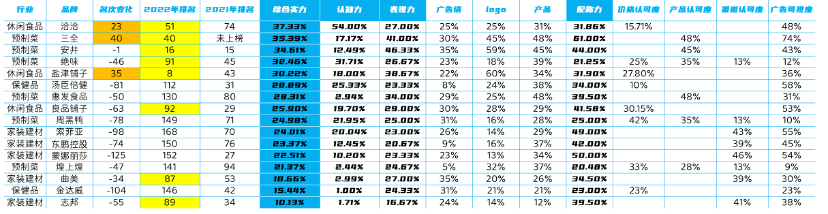

1)三力综合实力=Ave.(品牌力+表现力+配称力)

2)此次调研16个品牌中,共有8个品牌上榜,其中有3个实现名次上升。

3)综合实力排名TOP5的企业均为上榜企业,其中3个品牌(洽洽/三全/盐津铺子)实现名次提升,安井基本维持稳定,绝味则出现了名次大幅下滑,究其原因为:品牌配称力不足,绝味应在渠道的打造和传播可视化方面做深耕。

4)综合实力排名后5的企业,3个已经掉出榜单前100名,分别为蒙娜丽莎/煌上煌/金达威。

煌上煌和金达威品牌力均低于5%,即消费者对品牌认知度不足,可以看到的是他们的广告可视度与传播内容仍需打磨,力求进入消费者心智。

5)可以预判的是,曲美和志邦如果不注重品牌力的打造,未来掉出榜单也仅仅是时间的问题。

分行业/品牌解读

1休闲食品行业

1) 市场

iiMedia Research(艾媒咨询)数据显示,从2010年到2021年中国休闲食品行业市场规模从4100亿元持续增长至11562亿元,预计2022年增速达7.2%,市场规模达12391亿元。

上榜品牌

1) 品类认知

在对休闲食品的关注上,受访者更倾向于坚果炒货型及膨化食品,同时线上线下零售是最大的销售渠道。

提到休闲食品类产品,67%的受访者想到的是坚果炒货型的产品,如:瓜子、花生、夏威夷果等;

37%的受访者想到的是膨化食品,如:薯条、土豆片、爆米花等,

超过70%的受访者认为性价比是影响线上及线下购买的最大因素,线上线下零售渠道占比超70%。

2) 品牌认知(非提示)

三只松鼠和良品铺子在受访者品牌认知中占据了半壁江山,三只松鼠与洽洽拥有具体的产品认知,良品铺子与盐津铺子拥有大品类认知。

对休闲食品产品,受访者品牌认知集中于头部品牌,三只松鼠、良品铺子在各品类的认知度占据前两名,对于三只松鼠和洽洽,过半受访者认为他们与具体的细分产品线相关,比如坚果瓜子,超过30%的受访者对于良品铺子和盐津铺子的认知是在大品类层面,零食的,而非细化到产品线。

以上数据由2845份样本调研所得,仅供参考。

三只松鼠

零食行业首家迈过百亿门槛的企业

作为新晋的休闲零食头部品牌,已与坚果品类形成深度绑定,成为了品类的代言品牌

品牌力

91%的受访者对三只松鼠品类归属有正确认知,有63%的受访者能准确说出它的产品。

表现力

65%的受访者对三只松鼠的广告表示无感,54%的受访者没见过它的广告,47%的受访者能关注到它对核心卖点的宣传。广告语和产品交叉

配称力

49%的受访者愿意在线上购买三只松鼠,20%的人愿意在品牌专营店购买。

三只松鼠的价格设置相对完善,原价适中,常年保持促销价,37%的受访者认可它的定价,三只松鼠的价值感与价格相对一致。

以上数据由2845份样本调研所得,仅供参考。

良品铺子:三力综合实力25.9%

2021年榜单排名29,2022榜单排名92,下降63个位次

虽然属于休闲食品第一梯队品牌,但在价值塑造上还有所欠缺

品牌力:19.7%

51%的受访者对良品铺子品类归属有正确认知,有32%的受访者能准确说出它的产品。

表现力:29%

25%的受访者注意到了广告语“高端零食”,47%的受访者没见过它的广告,29%的受访者能关注到它对核心卖点的宣传。

配称力:41.58%

45%的受访者愿意在线下购买良品铺子。良品铺子的价格略微偏高,常年保持促销价,只有30%左右的受访者认可它的定价。约一半的受访者认知中的价格偏低,良品铺子的价值感低于价格。

以上数据由2845份样本调研所得,仅供参考。

洽洽:三力综合实力37.33%

2021年榜单排名74,2022榜单排名51,上升23个位次

四个上榜品牌中唯一一个线下零售购买意愿占比超过线上零售的品牌,但是受访者对于洽洽的产品价值感低,很难卖上价。

品牌力:54%

77%的受访者对洽洽品类归属有正确认知,有54%的受访者能准确说出它的产品。

表现力:27%

20%的受访者对洽洽广告中的瓜子记忆深刻,52%的受访者没见过它的广告,43%的受访者能关注到它对核心卖点的宣传。

配称力:31.86%

52%的受访者愿意在线下购买洽洽。洽洽的原价偏高,常年保持促销捆绑销售价,只有15%的受访者认可它的定价,70%以上的受访者认知中的价格偏低,洽洽的价值感低于价格。

以上数据由2845份样本调研所得,仅供参考。

盐津铺子:三力综合实力30.22%

2021年榜单排名43,2022榜单排名8,上升35个位次

品类认知度和产品认知度都偏低,受访者不知道它是卖什么产品的,广告也没有有效统一受访者的认知。

品牌力:18%

34%的受访者对盐津铺子品类归属有正确认知,没有受访者能准确说出它的产品。

表现力:38.67%

64%的受访者对盐津铺子的广告认知零散,无较为统一的认知,64%的受访者没见过它的广告,39%的受访者能关注到它对核心卖点的宣传。

配称力:31.90%

43%的受访者愿意在线上购买盐津铺子,32%在线下购买,盐津铺子的价格设置相对完善,促销价能覆盖更广的消费群体,36%的受访者认可它的定价,盐津铺子的价值感与价格相对一致。

以上数据由2845份样本调研所得,仅供参考。

2. 预制菜

1)市场

全国居民健康素养水平逐年上升,与2015年相比,2020年国人健康意识上升了一倍。意识带动需求,需求带动购买力,与此对应的是,中国大健康产业整体营收规模持续上升,2020年市场规模达7.4万亿元,2021年预计突破8万亿元。医学科普经年累月强调“预防>治疗",大众的防病、保健、养生意识也逐年增强。报告显示,中国营养保健品市场规模2020年达2503亿,2021年预计2700亿元。在本次调查中,有31%的受访者每天都做饭。

2)品类认知

在对预制菜的关注上,受访者更倾向于即烹类及即热类,同时更倾向于线下零售购买。

提到预制菜产品,42%的受访者想到的是即烹类的产品,如:冷冻、冷藏或常温保存的半成品生食材,只剩最后一步烹饪;

30%的受访者想到的是即热类的产品,如:自热产品、速冻食品,比如汤圆、水饺或鱼丸、虾丸、虾滑等火锅料等,超过半数受访者在线下零售购买意愿最为强烈。

3)品牌认知(非提示)

受访者对预制菜的品牌认知有限,反映出其对预制菜品类的认知有限,不清晰不明确。

对即烹类产品,受访者品牌认知有限,三全(21%)、安井(12%)周黑鸭(8%),即热类三全(23%),安井(13%)。

以上数据由2845份样本调研所得,仅供参考。

安井:三力综合实力34.61%

2021年榜单排名15,2022榜单排名16,下降1个位次

广告虽然不受待见,但核心卖点传达非常到位

品牌力:12.49%

57%的受访者对安井品类归属有正确认知,其中22%的受访者能准确说出它的产品,有16%的受访者对安井没有认知。

表现力:46.33%

21%的受访者对安井的广告产品有印象,57%的受访者没见过它的广告,45%的受访者能关注到它对核心卖点的宣传。(广告语和产品交叉)

配称力:44%

72%的受访者愿意在线下购买安井,线下零售购买意愿超批发与线上之和。

以上数据由2845份样本调研所得,仅供参考。

三全 三力综合实力35.39%

2021年未上榜,2022榜单排名40

在原有速冻品类中已牢牢占据着消费者的认知,已形成固有印象

品牌力:17.17%

87%的受访者对三全品类归属有正确认知,64%的受访者能准确说出它的产品。

表现力:41%

15%的受访者对三全广告印象是汤圆,74%的受访者曾见过它的广告,41%的受访者能关注到它对核心卖点的宣传。(广告语和产品交叉)

配称力:61%

63%的受访者愿意在线下购买三全产品,线下零售购买意愿超批发与线上之和

以上数据由2845份样本调研所得,仅供参考。

惠发食品

2021年榜单排名80,2022榜单排名130,下降50个位次

消费者对惠发只有一个模糊的概念,尚未形成清晰明确的认知定位

品牌力:2.94%

28%的受访者不知道惠发的产品及品类,55%的受访者只有零散的认知。

表现力:

只有15%的受访者对惠发的广告记住了品类,但没有记住产品,69%的受访者没见过它的广告,30%的受访者能关注到它对核心卖点的宣传。(广告语和产品交叉)

配称力:

79%的受访者愿意在线下购买惠发产品,线下零售购买意愿超批发与线上之和。

以上数据由2845份样本调研所得,仅供参考。

煌上煌 三力综合实力21.37%

2021年榜单排名94,2022榜单排名141,下降47个位次

消费者对煌上煌对认知定位不够清晰明确

品牌力:2.44%

44%的受访者对煌上煌品类归属有正确认知,其中24%的受访者能准确说出它的产品,多数受访者对煌上煌的认知比较零散。

表现力:24.67%

56%的受访者对煌上煌的门店认知明确,66%的受访者曾见到过门店,21%的受访者能关注到它对核心卖点的宣传。(广告语和产品交叉)

配称力:20.48%

66%的受访者愿意在品牌店购买绝味产品,52%的受访者没有消费过, 24%的消费者购买过鸭脖产品,被推荐(53%),试吃(37%)优惠(33%)及嘴馋冲动消费(28%)是最大的购买促进因素,20-30元(27%)是煌上煌最多的产品单次消费经历,20以上元(32%)是受访者认知的中煌上煌产品单价。

以上数据由2845份样本调研所得,仅供参考。

周黑鸭 三力综合实力24.98%

2021年榜单排名71,2022榜单排名149,下降48个位次

消费者对周黑鸭有比较明确认知

品牌力:21.95%

93%的受访者对周黑鸭品类归属有正确认知,其中61%的受访者能准确说出它的产品。

表现力:25%

37%的受访者对周黑鸭的门店认知明确,92%的受访者曾见到过门店,28.9%的受访者能关注到它对核心卖点的宣传。(广告语和产品交叉)

配称力:25%

75%的受访者愿意在品牌店购买周黑鸭产品,81%的受访者曾实际消费过,54%的消费者购买过鸭脖产品,被推荐(31%)、试吃(35%)、优惠活动(42%)及嘴馋冲动消费(35%)是最大的购买促进因素,20元及以上(37%)是受访者的理想周黑鸭产品单价。

以上数据由2845份样本调研所得,仅供参考。

绝味 三力综合实力32.46%

2021年榜单排名45,2022榜单排名91,下降46个位次

消费者对绝味的定位很清晰明确,对绝味产品及价格认可度高

品牌力:31.17%

78%的受访者对绝味品类归属有正确认知,有56%的受访者能准确说出它的产品。

表现力:26.67%

42%的受访者对绝味的门店品类认知明确,89%的受访者曾经见到过绝味门店,44.9%的受访者能关注到它对核心卖点的宣传。(广告语和产品交叉)

配称力:21.25%

73%的受访者愿意在品牌店购买绝味产品,78%的受访者曾实际消费过,73%的消费者购买过鸭脖产品,被推荐(33%)、试吃(37%)及嘴馋冲动消费(35%)是最大的购买促进因素,10-15元(37%)是受访者的理想绝味产品单价。

以上数据由2845份样本调研所得,仅供参考。

3.家居建材

1) 市场

据前瞻经济学人报告,近年来我国家居建材行业销售额整体呈现波动下滑趋势,2020年销售额为7624亿元,同比下降24.19%。在疫情和行业转型升级的双重压力下,2020年行业企业呈“两头变大、中间变小”特点,行业洗牌速度加快,两极分化趋势明显。

2) 品类认知

在硬装家居上,受访者更关注瓷砖、地板及橱柜。

多品牌家居装饰及家具卖场是第一选择,能为受访者提供更多信息,能有效促进购买。

提到硬装家居类产品(固定住的家具,比如橱柜,卫具等以及天花板、地板、墙面的处理,如瓷砖、墙面涂料、电线、水管、隔墙、吊顶、房门、地板等),30%的受访者想到的是瓷砖产品;20%的受访者想到的是地板产品,16%的受访者想到的是固定住的橱柜产品。

在购买渠道方面,78.66%的受访者选择多品牌家居装饰及家具卖场。装修时更多的受访者选择全屋定制(83.69%)。

对于瓷砖的购买促进因素而言,专业人员讲解介绍(46.77%)和自己研究搜集资料(44.31%)最能促进购买。

3) 品牌认知(非提示)

瓷砖既是受访者最关心的品类,也是受访者认知品牌最多的类目。在受访者认知中,索菲亚软硬通吃。

瓷砖类中,受访者对于东鹏瓷砖(16.67%)、蒙娜丽莎瓷砖(14.53%)、马可波罗瓷砖(11.11%)认知度最高。

橱柜方面,24%的受访者认为索菲亚是软装品牌,15%的受访者认为索菲亚是硬装品牌。

以上数据由2845份样本调研所得,仅供参考。

志邦 三力综合实力10.13%

2021年榜单排名34,2022榜单排名89,下降55个位次

受访者对于志邦的品类认知度高,但产品认知不足,关于志邦的信息获取不足。

品牌力:1.71%

73%的受访者对志邦的品类归属有正确认知,有15.69%的受访者能准确说出它的产品。

表现力:16.67%

15%的受访者对志邦的广告无感,62%的受访者没见过它的广告,只有11.7%的受访者能关注到它对核心卖点的宣传。(广告语和产品交叉)

配称力:39.5%

41%的受访者愿意志邦品牌店购买,47%的受访者愿意在多品牌卖场店购买志邦产品,品牌店主要看重的是质量保障(16%)与专业度(17%),多品牌卖场店的购买原因主要是选择多(28%)及可对比(24%)

以上数据由2845份样本调研所得,仅供参考。

曲美 三力综合实力18.66%

2021年榜单排名53,2022榜单排名87,下降34个位次

受访者对曲美的品类认知度高,但对产品的信心、认知度不够,所以选择多品牌卖场购买。

品牌力:2.99%

80%的受访者对曲美家居品类归属有正确认知,有19%的受访者能准确说出它的产品。

表现力:27%

12%的受访者对曲美的广告感到简约大方,10%的没感觉,70%的受访者没见过它的广告,30%的受访者能关注到它对核心卖点的宣传。(广告语和产品交叉)

配称力:34.5%

45%的受访者愿意去多品牌卖场购买曲美产品,39%的受访者愿意曲美品牌店购买,去多品牌卖场的原因主要是选择多(26%)和可比较(20%)

以上数据由2845份样本调研所得,仅供参考。

索菲亚 三力综合实力24.01%

2021年榜单排名70,2022榜单排名168,下降98个位次

索菲亚的品类认知度相对低,但产品认知度高,索菲亚品牌店的购买意愿较高,反映出受访者对于索菲亚的产品了解多,信心足。

品牌力:20.04%

66%的受访者对索菲亚品类归属有正确认知,有45%的受访者能准确说出它的产品。

表现力:23%

51.69%的受访者对索菲亚的广告是零散的认知,55%的受访者看到过它的广告,30%的受访者能关注到它对核心卖点的宣传。(广告语和产品交叉)

配称力:49%

受访者在索菲亚品牌店与多品牌卖场购买意愿持平(43%),专业有保障(34%)是索菲亚品牌店的主要购买原因,有选择可比较(38%)是多品牌卖场的购买原因。

以上数据由2845份样本调研所得,仅供参考。

尚品宅配

2021年榜单排名84,2022榜单排名157,下降73个位次

尚品宅配的品类认知度低,但受访者对于尚品宅配产品的品牌信任度高

品牌力:

67%的受访者对尚品宅配品类归属有正确认知,有37%的受访者能准确说出它的产品。

表现力:

受访者对尚品宅配的广告认知较为零散( 69%),63%的受访者没见过它的广告,12.9%的受访者能关注到它对核心卖点的宣传。(广告语和产品交叉)

配称力:

受访者在尚品宅配品牌店与多品牌卖场购买意愿持平(40%),专业有保障(31%)是尚品宅配品牌店的主要购买原因,有选择可比较(29%)是多品牌卖场的购买原因

东易日盛

2021年榜单排名78,2022榜单排名143,下降65个位次

消费者对于东易日盛的品牌信息获取不足,从而对品牌的信任不够

品牌力:

60%的受访者对东易日盛品类归属有正确认知,有58%的受访者能准确说出它的产品。

表现力:

16%的受访者对东易日盛的广告表示无感,73%的受访者没见过它的广告,17.2%的受访者能关注到它对核心卖点的宣传。(广告语和产品交叉)

配称力:

35%的受访者愿意东易日盛品牌店购买,原因主要是专业有保障(30%), 45%的受访者愿意去多品牌卖场购买东易日盛产品,去多品牌卖场的原因主要是选择多(26%)和可比较(35%)

以上数据由2845份样本调研所得,仅供参考。

蒙娜丽莎 三力综合实力22.51%

2021年榜单排名27,2022榜单排名152,下降125个位次

蒙娜丽莎瓷砖的品牌店购买意愿高于多品牌卖场,反映出受访者对品牌的信心与认可度高,过半受访者曾看到过蒙娜丽莎广告。

品牌力:10.2%

97%的受访者对汤臣倍健品类归属有正确认知,其中16%的受访者能准确说出它的产品。

表现力:23.33%

18%受访者觉得蒙娜丽莎的广告有艺术感,54%的受访者看到过它的广告,54%的受访者能关注到它对核心卖点的宣传。(广告语和产品交叉)

配称力:50%

46%的受访者愿意蒙娜丽莎品牌店购买,原因主要是专业有保障(48%), 40%的受访者愿意去多品牌卖场购买蒙娜丽莎产品,去多品牌卖场的原因主要是选择多(15%)和可比较(23%)

以上数据由2845份样本调研所得,仅供参考。

东鹏瓷砖(东鹏控股) 三力综合实力23.37%

2021年榜单排名76,2022榜单排名150,下降74个位次

东鹏瓷砖的品类认知度低主要是受东鹏特饮的认知影响

品牌力:12.45%

46%的受访者对东鹏瓷砖品类归属有正确认知,37%的受访者认为东鹏是饮料品类,有39%的受访者能准确说出它的产品。

表现力:20.67%

13%的受访者对东鹏瓷砖的广告产品印象深,55%的受访者没见过它的广告,41%的受访者能关注到它对核心卖点的宣传。(广告语和产品交叉)

配称力:42%

39%的受访者愿意东鹏瓷砖品牌店购买,原因主要是专业有保障(28%), 46%的受访者愿意去多品牌卖场购买东鹏瓷砖产品,去多品牌卖场的原因主要是选择多(18%)和可比较(23%)

以上数据由2845份样本调研所得,仅供参考。

4.大健康

1) 市场

全国居民健康素养水平逐年上升,与2015年相比,2020年国人健康意识上升了一倍。意识带动需求,需求带动购买力,与此对应的是,中国大健康产业整体营收规模持续上升,2020年市场规模达7.4万亿元,2021年预计突破8万亿元。医学科普经年累月强调"预防>治疗",大众的防病、保健、养生意识也逐年增强。报告显示,中国营养保健品市场规模2020年达2503亿,2021年预计2700亿元。

2) 品类认知

在对健康的关注上,受访者更倾向于补充营养素及功能型保养。

提到健康养生类产品,56%的受访者想到的是营养补充型的产品,如:维生素、钙铁锌等营养素;38%的受访者想到的是保健型的产品,如:胶原蛋白、阿胶、褪黑素、蜂王浆、保健酒、高丽参等。

3) 品牌认知(非提示)

汤臣倍健完成对大健康行业的认知占领,受访者除了有汤臣倍健的认知,几乎没有其他品牌的认知。汤臣倍健非提示品牌力为23%,第二名东阿阿胶仅为3%。

对健康养生类产品,受访者品牌认知有限,仅汤臣倍健在各品类的认知度遥遥领先,23%的受访者认为汤臣倍健是营养补充型的产品,33%的受访者认为汤臣倍健是保健型的产品。

以上数据由2845份样本调研所得,仅供参考。

汤臣倍健 三力综合实力28.89%

2021年榜单排名31,2022榜单排名112,下降81个位次

汤臣倍健对受访者的认知把握非常准确

品牌力:25.33%

97%的受访者对汤臣倍健品类归属有正确认知,有16%的受访者能准确说出它的产品。

表现力:23.33%

65%的受访者对汤臣倍健的广告表示无感,42%的受访者没见过它的广告,39%的受访者能关注到它对核心卖点的宣传。(广告语和产品交叉)

配称力:34%

52%的受访者愿意在线下购买汤臣倍健,汤臣倍健的价格设置相对完善,原价偏高,常年保持促销价,42%的受访者认可它的定价,45%的受访者认知中的价格偏低,汤臣倍健的价值感与价格相对一致。

以上数据由2845份样本调研所得,仅供参考。

金达威 三力综合实力15.44%

2021年榜单排名42,2022榜单排名146,下降104位次

金达威的品牌和产品认知不高,价格认可度也不高

品牌力:1%

56%的受访者对金达威品类归属有正确认知,仅有1%的受访者能准确说出它的产品。

表现力:24.33%

23%的受访者在看完金达威的广告后无印象,77%的受访者没见过它的广告,仅12%的受访者能关注到它对核心卖点的宣传(广告语和产品交叉)。

配称力:23%

47%的受访者愿意在线下购买金达威,金达威的价格设置相对偏高,23%的受访者认可它的定价,68%的受访者认知中的价格偏低,金达威的价值感低于价格。

以上数据由2845份样本调研所得,仅供参考。

结语

被动提及下,消费者对榜单中的品牌有一定的认知,如盐津铺子、尚品宅配等诸多品牌,说明其未来可以通过消费者认知/品牌创意展示/4P运营等方式提升品牌潜力;消费者对榜单品牌没有认知,说明该品类品牌很有可能处于货品化模式,以渠道销货为主,如金达威等。长远来看,过分依赖于渠道或价格不利于企业的发展。只有强化品牌意识,注重品牌力的打造,在认知力、表现力、配称力等方面做到有的放矢发展,才能在疫情不确定性的市场之下真正跑赢GDP,跑赢竞争对手。

欧赛斯 “超级品牌新引擎”,正是以品牌为中心的商业致胜之道,优势在于以企业家高格局视角思考,以体系化思维帮助企业重塑百亿增长竞争力,10年来已经协助100家企业打造100亿 冠军品牌。未来10年,欧赛斯将和中国企业一起,见证世界上规模最大的百亿品牌群落的诞生。